7月

30

2025

間違えやすい保険の財産価値

積立型の保険契約は、自己破産や個人再生を行う時に財産価値として計上するかどうかが大きな問題になることが多いです。理由は自己破産の場合は同時廃止になるかどうか、個人再生の場合は支払額がいくらになるかに影響するからです。

※自己破産の同時廃止とは短期間で費用が安い手続のことです

保険については、名義人が誰かを把握していないことがある

保険は、契約者(名義人)と保険料を支払っている人が異なっていることが割と多いのが特徴です。しかも、異なっていることに契約者が気付いていない場合もあります。これは非常に大きな問題になることがあるので注意が必要です。

トラブルになりやすいケース

典型的なケースが、親が保険料を支払っていて子が契約者になっている場合です。子が借金の相談に来た時に、保険の契約者を聞いても「知らない」とか、「親が払ってるから恐らく親でしょう」とか答えることがあります。

しかし、保険の契約書を確認すると子が契約者になっていることが発覚することがあり、これは珍しいことではありません。

保険は契約者の財産とみなされる

このようなケースでは、保険の積立金は『契約者』の財産とみなされます。保険料の支払者ではありません。理由は解約した時に契約者に対して返金されるからです。これを専門用語で解約返戻金と言います。すると先ほどの事例だと子の財産となるわけです。例え解約していなくても、破産や再生を申し立てる時点で解約したとしたら、戻ってくる予定の金額が財産とされます。保険会社に解約返戻金証明書を請求すると、保険を継続中でも金額が書かれた証明書を送ってきます。

保険の継続年数が長いと予想以上に高額になっていることがある

親が払っているので全く意識していなくて、解約返戻金証明書を見たら、とんでもない高額になっていて驚いたというケースがあるのです。長期間払っていると結構な金額になっていても、おかしくありません。そして問題は自己破産や個人再生をする場合は、これが債務者本人の財産だとみなされることです。

自己破産の場合は管財事件になる

自己破産の場合は通常、債務者の財産が40万円を超えると管財事件になります。管財事件になると債務者の財産は換価されて債権者に分配されます。つまり先ほどの事例で言うと、財産の合計額が40万円を超えていると、保険は強制解約されて解約金は債権者に支払われることになります。

個人再生の場合は清算価値に加算されて支払額に影響する

個人再生の場合はもう少し複雑で、債務者の財産のことを清算価値と呼びます。この清算価値の合計が「100万円」または「債務総額の5分の1」のどちらよりも多かった場合は、清算価値が個人再生の支払額となるというルールがあります。

例えば、債務総額が600万円で清算価値が150万円だった場合、債務総額の5分の1は120万円で、清算価値は100万円と120万円のどちらよりも多いので、支払額は清算価値である150万円になるというわけです。

保険の解約返戻金が高額だと個人再生ができないこともある

このように保険の解約返戻金は清算価値に影響を与え、清算価値は支払額に影響を与えます。つまり保険の解約返戻金が予想以上に高額だった場合、支払額が分割しても支払えない金額になる可能性があるということです。そのような場合は個人再生をあきらめざるを得ないこともあります。

個人再生について、より詳しい情報が知りたい場合は、以下をクリック

↓

https://www.hashiho.com/debt/kojinsaisei/

7月

23

2025

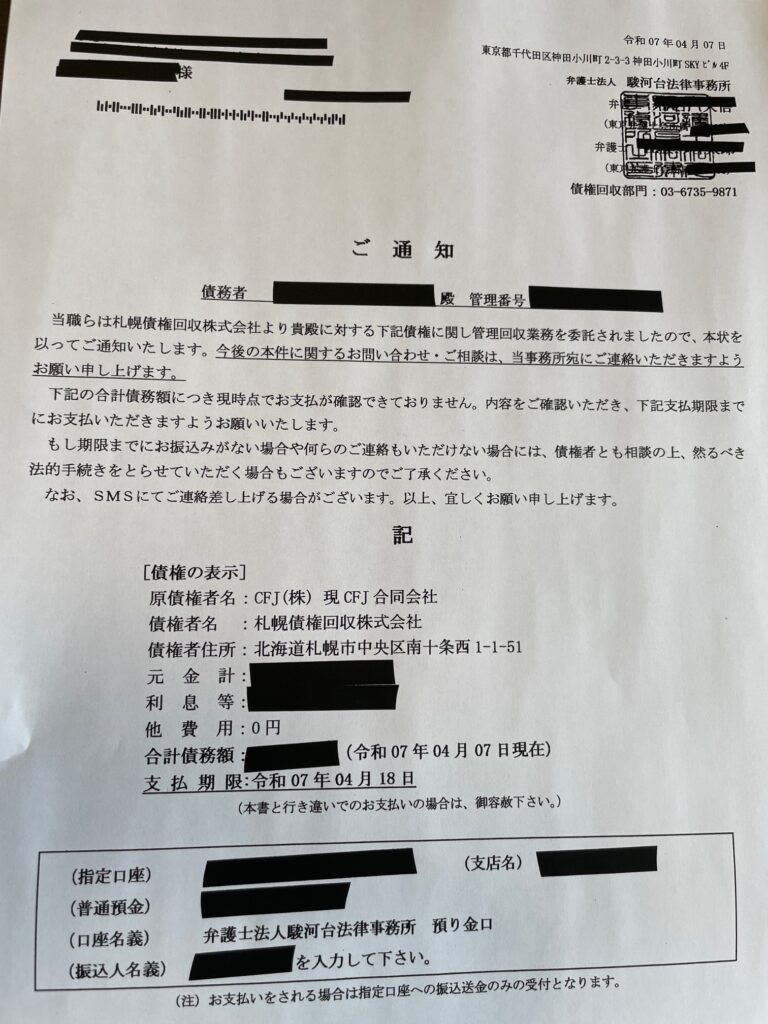

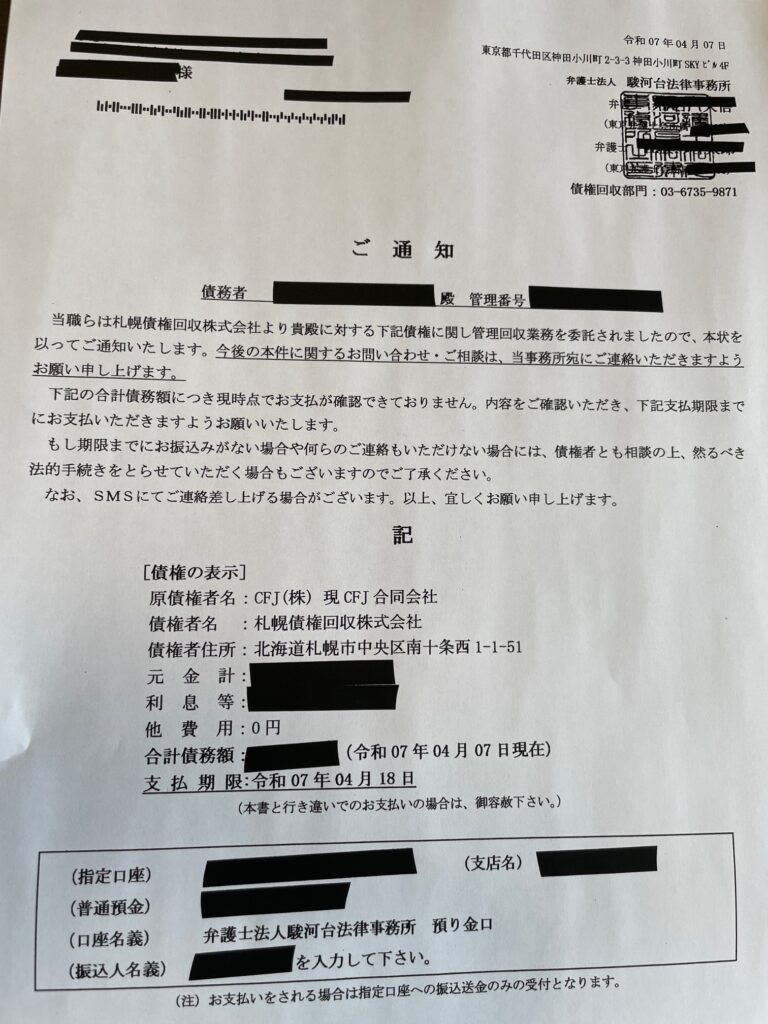

駿河台法律事務所とは

駿河台法律事務所は他の業者から依頼を受けて、未払いの債権回収を専門に行っている法律事務所です。引田法律事務所や子浩法律事務所などと同じですね。

ですから駿河台法律事務所という名前に見覚えが無くても架空請求ではありませんので、無視して放置してはいけません。長期間放置すると、裁判をされて差押えをされる危険があります。

駿河台法律事務所に依頼する業者

駿河台法律事務所に回収を依頼しているのは、以下のような業者になります(目立つものをピックアップしました。他にもあると思います)。

- ニッテレ債権回収

- 札幌債権回収

- イオンクレジット

- クレディセゾン

- 中央債権回収

- ジャックス債権回収

- トヨタファイナンス

- しんきん保証協会

- メルペイ

などです。債権回収会社が多いイメージですが、債権回収を専門にしている業者が更に弁護士に回収を依頼するというのは、どういう理由なのかなと正直思いますね。

駿河台法律事務所から届く書面

駿河台法律事務所からは以下のようなタイトルの書面が届くことがあります。

- 「ご通知」

- 「最終通告書」

- 「督促状」

- 「和解提案通知書」

- 「差押予告通知書」

などです。

※他にも携帯電話にショートメールが届く場合もあります。

駿河台法律事務所から請求された時の解決法

駿河台法律事務所の請求書面には弁護士事務所の割には詳しい情報が書かれていません。特に時効を判断する上で重要な「最後の貸付日」や「最後の支払日」に関する情報が無いことが多いです。

ですから債務者は自身の記憶を頼りに5年以上、借入も支払も無いかを判断してください。もし当てはまるようならば時効援用通知を出すことで支払わずに解決するかもしれません。駿河台法律事務所に連絡する前に専門家に相談しましょう。

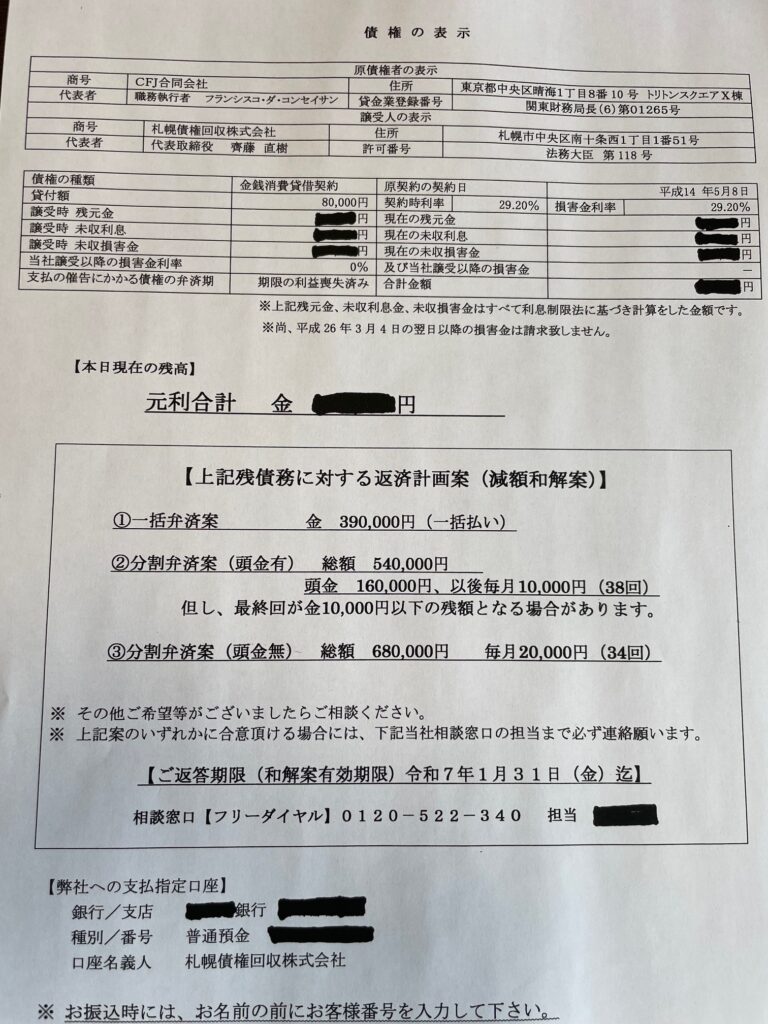

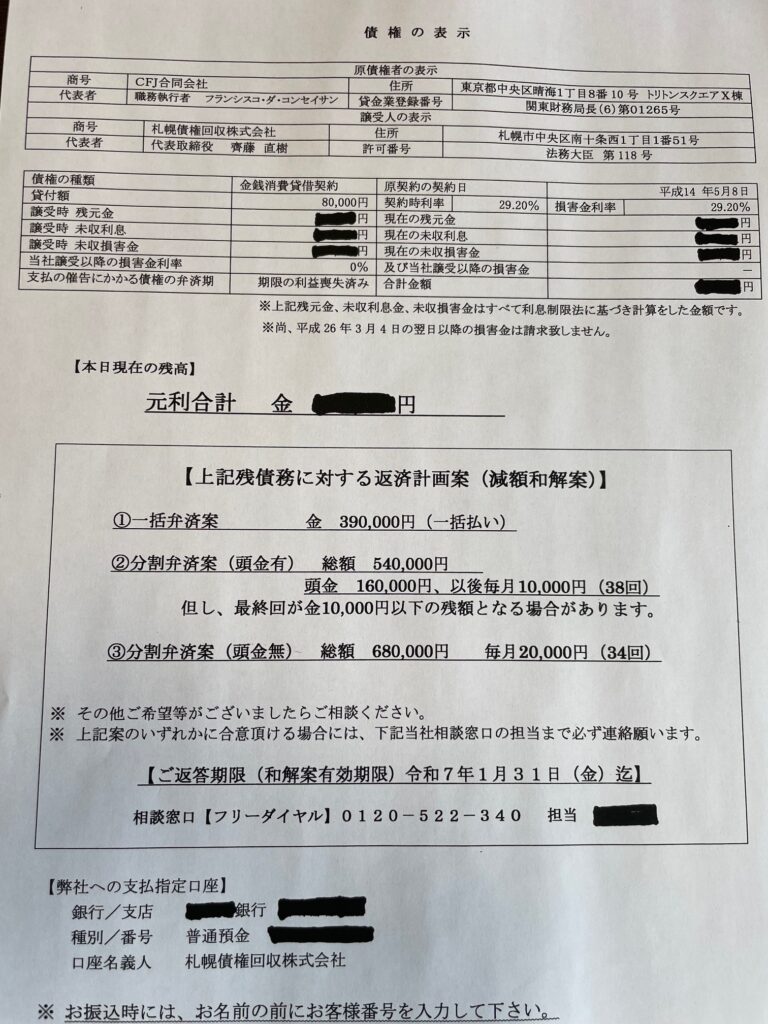

駿河台法律事務所の「減額和解案」に注意

駿河台法律事務所の請求書類には減額和解案が書かれていることがあります。この和解案には「連絡してくれれば減額に応じますよ」と誘い文句が書かれています。この誘いに引っかかってはいけません。もし時効だった場合、1円も支払う必要は無い訳ですから、減額でも損をします。

そして重要なのは、連絡して減額の支払いを承知してしまうと、時効が中断(更新)してしまい支払義務が発生してしまうことです。

このように駿河台法律事務所に連絡することは危険が伴います。5年以上取引が無いのならば決して連絡せずに専門家に相談してください。

消滅時効について、より詳しい情報が知りたい場合は消滅時効のページをクリック

7月

14

2025

任意整理とは

任意整理とは司法書士や弁護士が仲介して、業者との間で分割払いの和解契約を結ぶことです。

メリットとしては、将来利息の全額カットができるため支払期間が短縮できることです。

JCBとは

JCBは正式名称を株式会社ジェーシービーと言います。JCBカードの発行会社です。

JCBカードはビザ・マスター・アメリカンエキスプレス・ダイナースと並ぶ5大メジャーカードの一つで、メジャーカードの中では唯一の国産カード会社になります。

あとJCBには提携カードも多くあり、提携カードの場合はJCBのマークが付いていても発行会社は別の会社になります。

JCBの任意整理の対応

非常に協力的です。5年の長期分割でもすぐに応じてくれますし、5年以上の分割でも特に余分な条件を要求されることもなく応じてくれる場合が多いです。任意整理を選択しやすい業者と言えます。

JCB提携カードには注意

JCB提携カードは例えJCBのマークが付いていても発行会社は別のカード会社なので、任意整理の交渉の相手はJCBではありません。従って、それぞれの発行会社の特徴に従った交渉になります。

JCBの和解契約書の特徴

任意整理の分割和解契約書は1枚でおさまっているケースが圧倒的に多いですが、JCBの場合は基本契約書とは別に別紙返済計画表が付いていて、セットで一つの契約書となっているスタイルです。分かり易いとも言えますが、失くしやすいとも言えます。一長一短ですね。

JCBと子浩法律事務所

JCBの未払い金を放置していると、子浩法律事務所という弁護士事務所から請求が来る場合があります。これはJCBが正式に依頼している法律事務所なので、聞いたことが無いからと言って無視してはいけません。架空請求だと誤解していると裁判をされることもあります。

子浩法律事務所から請求が来た場合

JCBの未払い金の請求が子浩法律事務所から来た場合、未払いの期間が5年以上ある場合は時効援用通知を送ることで解決できる可能性があります。当てはまる場合は専門家に相談しましょう。また未払い期間が5年以内ならば任意整理を検討しましょう。

任意整理について、より詳しい情報が知りたい場合は任意整理のページへ

子浩法律事務所について、より詳しい情報が知りたい場合は 子浩法律事務所のページ(債務整理サイト) をクリック

7月

14

2025

任意整理とは

任意整理とは司法書士や弁護士が仲介して、業者との間で分割払いの和解契約を結ぶことです。

メリットとしては、将来利息の全額カットができるため支払期間が短縮できることです。

三菱UFJニコスの任意整理の対応

三菱UFJニコスの任意整理の対応についてはメジャーな業者なので何度か取り上げていますが、非常に協力的です。

5年までなら長期分割にも応じてくれますし、債務者の収入と支出の詳しい情報を提供すれば、5年以上でも応じてくれる場合もあります。

三菱UFJニコスの任意整理の対応の変化

三菱UFJニコスと分割払交渉がまとまった際に送ってくる和解契約書に大きな変化がありました。

具体的には、通常は2通作成して業者と債務者または代理人が記名押印して1通ずつ保管する契約書ですが、最近三菱UFJニコスは1通しか送ってこなくなりました。しかも押印が不要です。その1通を債務者だけ保管していれば良いというスタイルのようです。

三菱UFJニコスの契約書に対する感想

三菱UFJニコスの「1通だけで押印不要」という契約書は事務処理が少なくなるので効率的と言えばその通りです。最近の事務処理のデジタル化の流れを受けたものなのでしょう。

しかし他の業者の対応を見ると、まだ「2通に記名押印してお互いに持つ」というスタイルが主流なようです。そうなる理由としては、例えば押印されていない契約書で、後で「こんな契約書知らない偽造じゃないか」と言われた時の証明に手間がかかるからです。

偽造と言われた時の民事裁判における取り扱い

民事裁判では、署名または記名押印がされている契約書は「真正に成立した契約書だと推定する」というルールがあります。民事裁判における推定とは、相手が証拠によって反証しない限り、事実として取り扱うということです。

つまり署名または記名押印が無い契約書で争いが起こった場合、この推定は働きませんから、業者側はその度に契約書が本物だという証拠を出して証明する手間がかかることになります。

これを嫌がって他の業者は押印を求めているのでしょう。なぜなら任意整理の債務者が支払えなくなって後に裁判になる確率は通常よりも高いからです。

三菱UFJニコスの試みはどうなるか

三菱UFJニコスの試みは今後どうなるのでしょうか。確かに最近は政府が音頭を取って「デジタル化万歳。デジタル化はいいことだ。世の中の全ての事務処理をデジタル化してしまおう」という風潮を感じます。

しかし、そもそも署名または記名押印というシステムは「契約書が本物かどうかをいちいち証明を求めていたら手間がかかってしょうがない。経済的にも損失だ。だから押印がされていたら本物だと推定することにしよう。偽造だと主張したい場合だけ証拠をそろえて反論させることにしよう。」という目的があったのでしょう。

ですから押印を失くしてしまって、争いが増えたり手間がかかるようになったら本末転倒のような気がしますが、いかがでしょうか。

※認証によって本人しか使えないようにした電子署名がある場合は、印鑑と同様に推定が働くという流れにはなっています。ただし今回のニコスの場合は電子署名がされている訳では無いので、このケースには当てはまらないと思われます。

任意整理について、より詳しい情報が知りたい場合は任意整理のページへ