10月

22

2025

Q 神田お玉ヶ池法律事務所とは、どんな業者ですか?

A 神田お玉ヶ池法律事務所は未払いの借金や家賃などの回収を専門に行っている法律事務所です。よって、借金や家賃などの未払いを放置していると、貸金業者や大家または保証会社から回収業務を委託された神田お玉ヶ池法律事務所から請求を受けることがあります。

Q 神田お玉ヶ池法律事務所は怪しい業者ではない、ということでしょうか?

A かなり変わった名称なので、いきなり届くと「怪しい」と思ってしまう人も多いでしょう。しかし債権回収を専門に行っている法律事務所

ですから放置すると自宅を訪問されたり、給料や銀行口座を差押されたりする危険性がありますから注意が必要です。最近は動産執行と言って、自宅に裁判所の執行官が来る場合もあります。

Q 神田お玉ヶ池法律事務所から届く請求書類とは、どんなものですか?

A 神田お玉ヶ池法律事務所から届く書類としては以下のようなものが確認されています。大量に請求している事務所なので他にもあるかもしれません。

「受任通知書」

「意思確認書」

「受任通知兼請求書」

「訴訟着手予告書」

「法的手続(訴訟・差押)着手予告書」

「財産開示手続予告書」

「弁護士会照会予告書」

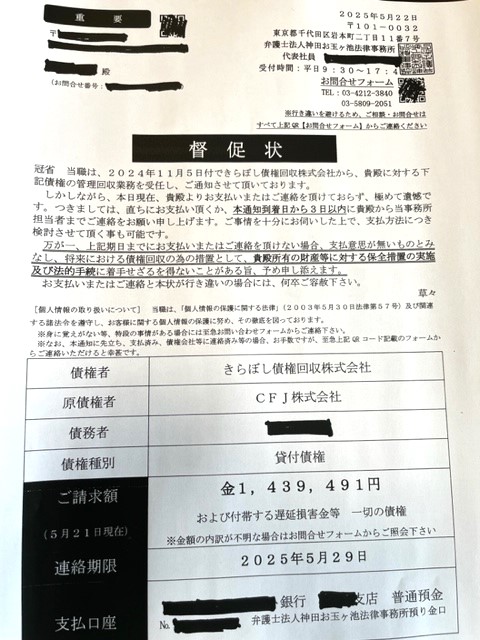

「督促状」

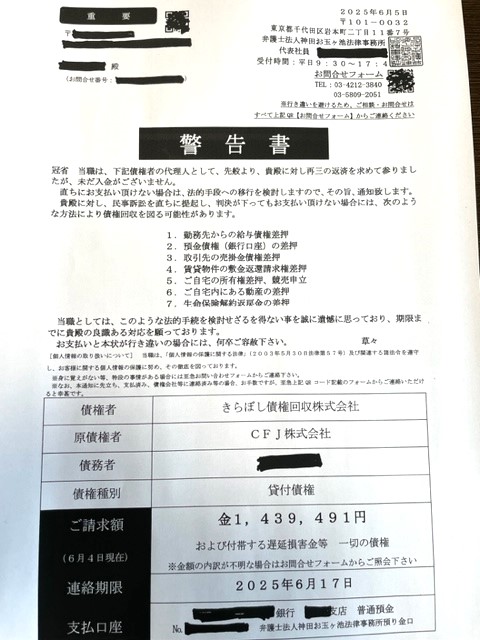

「警告書」

などです。

他にもショートメッセージやメールで連絡がくることもあります。ここでは割と頻繁に見られる「督促状」 「警告書」

Q 借金以外に未払いの家賃の請求もあるということでしょうか?

A はい。神田お玉ヶ池法律事務所が日本セーフティーという大手の家賃保証会社から委託を受けて請求してくる場合があります。他の家賃保証会社から委託を受けている可能性も充分あります。

Q 未払いの借金の請求の場合は、どの様な業者が多いのでしょうか?

A 神田お玉ヶ池法律事務所が未払いの借金の請求をしてくる場合は、以下のような業者の請求が確認されています。大量に請求している事務所なので他にもあるかもしれません。

・CFJ

・新生フィナンシャル

・PayPayカード

また貸金業者ではありませんが「メルカリ」「メルペイ」「ペイデイ」などからの請求もあるようです。

Q 神田お玉ヶ池法律事務所から請求された場合の解決法はありますか?

A はい。未払いの借金の場合は最後の取引から5年以上経っていたら時効の可能性が高いです。あと未払いの家賃の場合は「解約日」や「代位弁済日」から5年以上経っていれば同じく時効の可能性が高い

ただし民事の時効は放置していても効果が発生しません。相手方に正式な時効援用通知を送って始めて時効の効果が発生します。条件に当てはまる場合は専門家に相談しましょう。

消滅時効について、より詳しい情報が知りたい場合は消滅時効のページ をクリック

10月

06

2025

Q フクホーとは、どんな業者ですか?

A 司法書士や弁護士には、評判の良くない消費者金融です。特に有名なのが、司法書士や弁護士が受任通知を出した直後に訴えてくる

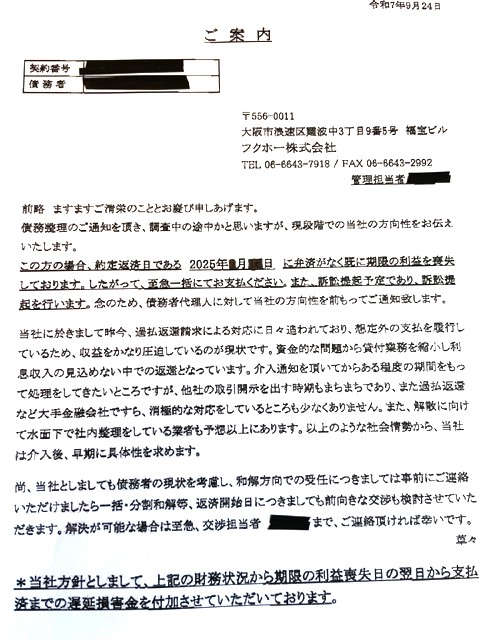

Q 受任通知を出した後に届くフクホーの「ご案内」とは?

A 司法書士や弁護士が債務整理の受任通知をフクホーに出すと、「ご案内」 という書面が最近は届きます。この書面は受任通知を出して、ものの数日という早さで届きます。

内容は「とにかく訴訟をする」という意思表示

Q フクホーの任意整理は難しいですか?

A フクホーは、①すぐに訴訟をしてくる、②任意整理で3年を超える分割には応じない、③任意整理で将来利息のカットには応じない、などの非常に厳しい対応をしてくるので、任意整理をするメリットがあまりない業者

Q ではフクホーが支払えなくなったら、どうすれば良いのですか?

A 基本的には自己破産または個人再生を、できるだけ早く裁判所に申し立てることを考えるべき

Q 出来るだけ早く破産や再生を申し立てるとは、具体的にどの位ですか?

A 当事務所の目安としては2~3ヶ月ですね。平均的な司法書士や弁護士事務所の破産や再生の申し立てまでの期間は、半年から1年くらいです。これではフクホーに対しては厳しいと思います。だからこそ破産や再生でもフクホー案件は断る事務所が多いのです。

Q どうしても申立が間に合わない場合は、どうすれば良いですか?

A フクホーの訴えてきた訴訟を引き延ばすことです。相手は契約書を持っていますから勝つことは難しくても引き延ばすことは可能です。ただし、裁判の合法的な引き延ばしは相当に難しいので専門家に依頼して任せるべきです。

Q そんなにやっかいな業者なのに、なぜフクホーから借りている人が珍しくないのでしょうか?

A それは借りる時の審査が非常に甘いからです。フクホーはブラックリストに載っていても貸すことがあるくらい審査は甘いです。それで大手や中堅の業者から借入を断られた人がフクホーに駆け込むということが起こりやすいのです。ただし審査が甘い分、取り立ては厳しいですから、後で後悔する人が多いのです。

自己破産について、より詳しい情報が知りたい場合は以下をクリック

↓

自己破産

9月

29

2025

Q 任意整理とは何ですか?

A 司法書士や弁護士が貸金業者やクレジット会社と交渉して、分割払いの契約を結ぶことです。将来利息のカットなど債務者に有利な契約を結ぶことができます。

Q 任意整理を依頼する時の注意点はありますか?

A クレジット会社の任意整理を依頼する時に、通信費やプロバイダ料金、保険料や各種サブスクの料金などが自動引き落としになっている場合がよくあります。

これらの自動引き落としは任意整理を依頼しただけでは止まりません

Q 通信費やサブスクの料金の引き落としが止まらないとしたら、どうすれば良いのですか?

A クレジットで自動引き落としになっている各種の料金は、債務者本人が引き落とし料金の請求先に連絡して、解約するかまたは支払方法の変更をするかをして止めるしかありません。債務者本人が止めない限り引き落としは続いてしまいます。

Q 引き落としが続いてしまうと、どうなるのですか?

A 任意整理ができなくなります。引き落としが続いている状態だと債務残高が確定しない

Q クレジット会社の方で引き落としを止めてもらえないのですか?

A クレジット会社は法的に引き落としを止める権限を持っていません。引き落とし請求をしている業者と債務者との契約で決まっていることだからです。ですから債務者が引き落とし請求業者に対して働きかけるしかないのです。

Q 依頼したら債務者が引き落としを止めるのは破産や再生でも同じですか?

A はい。自己破産や個人再生を依頼する時も、債権者にクレジット会社がある場合は同じ問題が起こります。裁判所に申し立てる前に自動引き落としを債務者本人が止める必要があります。

Q 司法書士や弁護士に依頼した後に引き落とされてしまったら返してもらえますか?

A いいえ、無理だと思います。止めることができたのに止めなかったのは自己責任ということで処理されるでしょう。任意整理の場合は、引き落とされた金額は債務残高から引かれて、後に分割で支払いますので、手続期間が延びること以外には、それほど問題にはならないでしょう。

しかし、自己破産の場合は最終的に借金が0円になりますので、依頼した後に引き落とされた分は損をしたことになりますね。

任意整理について、より詳しい情報が知りたい場合は任意整理のページ へ

9月

25

2025

Q 時効には種類があるのですか?

A あります。大きく分けて刑事事件の時効と民事事件の時効です。刑事事件の時効は公訴時効 民事事件の時効は取得時効と消滅時効の2種類

Q 刑事事件の公訴時効とは?

A 刑事訴訟法で決められていて、公訴時効を過ぎると検察官が起訴できなくなります。映画やドラマでお馴染みだと思います。公訴時効は海外在住期間は時効が進行しません。いわゆる「逃げ得」を防ぐ

Q 民事事件の取得時効とは?

A もともと所有者ではない人が、一定期間動産や不動産を占有していると所有者として認められるという制度です。ただし元の所有者を強制的に排除して占有していても取得時効は認められません。「平穏公然善意無過失」な状態で占有するのが条件です。

Q 取得時効における平穏・公然・善意・無過失とは?

A 平穏とは暴力などにより強制していないということ、公然とは皆に分かるようにしている秘密にしていないということ、善意とは自分に所有権があると信じていること、無過失とは占有に過失が無いことです。

一見、難しい条件に見えますが、「平穏・公然・善意」については民法186条によって推定が働くため、時効取得者からの立証は不要です。時効取得に反対するものから反証をする必要があります。一方、無過失については推定が働かないので、時効取得者が立証する必要があります。

Q 民事事件の消滅時効とは?

A 債権などの権利が、債権者が何もアクションを起こさないで放置した場合、一定期間で消滅することを言います。理由は「権利の上に眠るものを法律は保護しない」という考え方がある

Q 民事事件の取得時効と消滅時効は海外滞在中はどうなりますか?

A そのまま進行します。民事事件の時効は、取得時効でも消滅時効でも、時効の利益を受けるものが海外滞在中であっても変わらず進行します。

Q なぜ民事事件の時効は海外滞在中であっても進行するのですか?

A その理由としては、時効の利益を受けるものが海外滞在中であっても、時効をストップさせるために裁判を起こすことが可能

消滅時効について、より詳しい情報が知りたい場合は消滅時効のページ をクリック

9月

11

2025

Q 個人再生の開始決定とは?

A 個人再生の申立書類を裁判所に提出した後、最初の審査が行われます。個人再生の要件を満たしているかどうか このまま個人再生の手続を進めて良いかどうかを調べる審査

その最初の審査を通過すると開始決定が出されます。開始決定が出されると、債権者一覧表が各債権者に郵送されて、修正があれば債権届が提出されます。

Q 代位弁済とは?

A 保証会社が付いている場合、債務者が払えなくなった時に保証会社が代わりに支払うことになり、これを代位弁済と言います。

代位弁済されると本来の債権者は債権者ではなくなり、新たに保証会社が債権者となります。

Q 個人再生の開始決定後に代位弁済されると、どうなりますか?

A 既に申し立ての段階で債権者一覧表は裁判所に出しているので、債権者の変更をしなくてはなりません。しかし個人再生のルールで「開始決定後は債権者一覧表の差し替えはできない」ことになっています。理由は、既に各債権者に郵送されているからです。

Q 個人再生の開始決定後に債権者を変更するには、どうしたら良いですか?

A 開始決定後の債権者一覧表の差し替えはできませんが、各債権者に対して異議を出すことはできます。ただし申立の時に一覧表の「異議の留保」の欄にチェックを入れておくことが条件です。

そこで元の債権者に対して「現在の債権額は、代位弁済されたため0円」という異議を出します。あるいは元の債権者が協力するなら、0円と言う債権届を裁判所に出してもらうのも良いでしょう。その上で、代位弁済した保証会社に連絡して、代位弁済した金額の債権届を新たに出してもらえば良いのです。

Q 個人再生では、なぜ債権届や異議などの複雑なルールがあるのでしょう?

A 個人再生では「支払額の元となる債権額は、債権者と債務者が双方納得した金額で決める」という考え方

Q 個人再生手続の途中で代位弁済が行われた時の、最も良い方法は何ですか?

A 最も良いのは、代位弁済が終了するまで個人再生の申立をしないこと

Q 保証会社の代位弁済終了まで個人再生の申立を待てないのは、どんな時ですか?

A それは他の債権者から裁判に訴えられている時、あるいは近いうちに訴えられそうな時です。例えばフクホーなどの債権者は、司法書士や弁護士が受任通知を出すと、割とすぐに訴えてきます。このような時は申立を急ぐ必要がありますので、代位弁済が終了するまで待っていられないのです。

個人再生について、より詳しい情報が知りたい場合は、以下をクリック

↓

https://www.hashiho.com/debt/kojinsaisei/

9月

05

2025

Q 日本保証とは?

A 日本保証とは、商工ローンのロプロ(日栄)が商号変更して名称が変わった貸金業者です。

倒産した武富士や、ステーションファイナンス(スタッフィ)の未払金の債権譲渡を受けて回収していることが多いです。

Q 日本保証は請求を委託していますか?

A 日本保証は引田法律事務所という弁護士事務所に未払金の回収を委託していることが非常に多いです。ですから引田法律事務所の請求書類には「日本保証代理人」と書かれていることが多いという特徴があります。

Q 日本保証から直接請求されることがありますか?

A 日本保証が委託をせずに直接請求してくるケースもあります。その場合の差出人は「日本保証 リテール管理部」となっていることが多いです。

Q 日本保証から届く書類には何がありますか?

A 日本保証が直接に請求してくる場合、以下のようなタイトルの書類が届くことが多いようです。(他にもあるかもしれません)

・催告書

・減額和解のご提案

・受任通知書

・確認書

・ご連絡書

・債務減額のご提案通知

・最終通告書

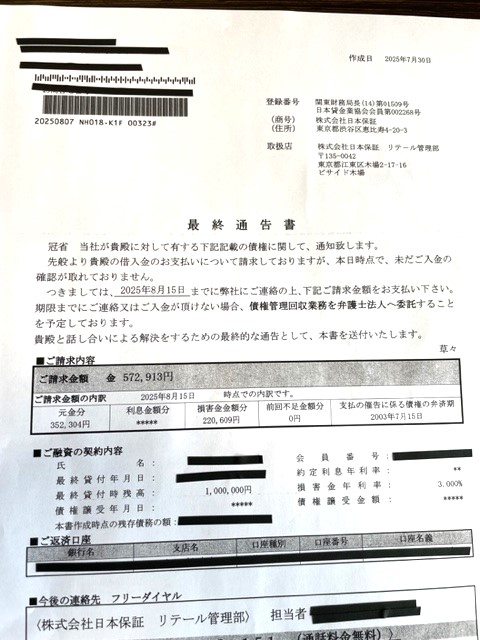

Q 日本保証から届く「最終通告書」とは、どんな書類ですか?

A 最終通告書は以下のような書類です

Q 日本保証からの請求は時効になりますか?

A 日本保証からの請求書類には「支払の催告に係る債権の弁済期」という項目が書かれていることが多いです。

この項目を見つけたら、そこに書かれている日付から5年以上経っていたら、時効で解決できる可能性が高いです。業者に連絡する前に専門家に相談しましょう。

Q 日本保証から裁判をされたら、どうしたら良いですか?

A 日本保証は請求を放置していると裁判をしてくることがあります。裁判をされたら絶対に放置してはいけません。放置すると判決が出てしまい時効で解決できなくなるからです。

判決が出る前ならば、時効に詳しい専門家に相談すれば裁判に勝てる可能性が高いです。

Q 日本保証に未払金があると、信用情報に載りますか?

A 日本保証に未払金があるとJICCという信用情報機関に事故情報として登録されます。いわゆるブラックリストです。

消滅時効について、より詳しい情報が知りたい場合は消滅時効のページ をクリック

引田法律事務所について、より詳しい情報が知りたい場合は引田法律事務所(債務整理サイト) をクリック

8月

27

2025

みなし貸金業者とは?

昔、貸金業者だったけれど、現在は回収だけしていて貸付業務をしていない業者のことを「みなし貸金業者」

出資法が改正されて利率が下がってから、消費者金融の多くは衰退して廃業したり、みなし貸金業者になったりしました。従って、みなし貸金業者は現在では珍しくありません。代表的なみなし貸金業者としてはギルドやクレディア

みなし貸金業者は貸金業登録ができない

貸金業として登録できるのは貸付業務を行っている業者だけ

貸金業者でないと信用情報にアクセスできない

これは意外に知られていないのですが、みなし貸金業者は信用情報に登録することもできませんし、アクセスすることもできません。

信用情報を調べても借金の全体像が分かるとは限らない

みなし貸金業者は信用情報に載りません。 ですから信用情報に出てこなかったから「もう借金は無い」ということにはならない

債権回収会社もみなし貸金業者と同じ

〇〇債権回収と言う名前の債権回収会社からの請求も最近増えています。

この債権回収会社も貸付は行わず回収だけを行っていますので、みなし貸金業者と同じ特徴があります。

事故情報について、より詳しい情報が知りたい場合は以下をクリック

↓

ブラックリストのページ(債務整理サイト)

8月

20

2025

認知症の親の借金の請求書が届いた

「認知症の親の借金の請求書が郵便で送られてきて驚いた」と言う相談は結構多いです。「認知症なので事情を聞くことも出来ず、どうしていいか分からない」と残された家族はパニックになりがちです。でも解決方法はあります。

親が認知症の時、子どもは時効の援用ができるのか?

その借金が5年以上放置されていた借金ならば、時効援用通知を出すことで請求を止める方法があります。しかし、あくまで親の借金なので、そのままでは子どもが代わりに通知を出すことも専門家に依頼することもできません。

まずは成年後見人を付ける

親が認知症になってから法律行為をするには、家庭裁判所で成年後見人を選任してもらう必要があります。

成年後見人の申立は家族が申立人になれる

成年後見人の選任申立は家族が申立人になれます。ですから子どもが自分で申し立てても良いし、専門家に申立てを依頼することもできます。

成年後見人は家族がなれるとは限らない

成年後見人選任申立書には「後見人候補者」 という欄があります。恐らく一般の方は「この候補者の欄に家族の氏名を書いておけば家族が後見人に選ばれるのだろう」と考える人が多いと思います。しかし家庭裁判所は必ず家族を選ぶとは限りません。家族が選ばれないケースも結構ありますので覚悟しておきましょう

家族が選ばれないケース

家族が選ばれないケースとして比較的多いのが、認知症の方の財産がそこそこ多い場合です。

成年後見人になったら時効の援用が終わった後も続けることになる

もう一つの注意点として、「時効の援用」だけのために後見人になることはできない

消滅時効について、より詳しい情報が知りたい場合は消滅時効のページ をクリック

成年後見について、より詳しい情報が知りたい場合は成年後見のページ をクリック

8月

07

2025

任意整理とは

任意整理とは司法書士や弁護士が仲介して業者と交渉し、将来利息のカットなどの有利な条件で分割和解契約を結ぶことを言います。

アコムの任意整理の特徴

アコムは消費者金融の中では任意整理に協力的な業者です。中小の消費者金融の一部は全く分割に応じない業者や、頭金を要求する業者もありますので、それらに比べると、任意整理で解決しやすい業者

アコムの任意整理の分割回数は、どのくらい

基本は3年間(36回)ですが、長期間の返済をした後ならば5年間(60回)でも応じてもらえます。

逆に返済が短期間(1年未満)だったり、滞納を繰り返していたりすると、本来はカットしてもらえるはずの将来利息も要求される場合もあります。更に債務者の家計の収支について詳しく聞かれる場合もあります。

アコムの任意整理は契約書が2つに分かれることがある

債務者の取引がショッピングとキャッシングの両方がある場合、アコムの任意整理の分割契約書はショッピング用とキャッシング用の2つに分かれて作成されます。契約書の上では分割支払額も2つに分かれています。

しかし2つに分けて振り込んだら振込手数料が2つ分かかってしまいます。この点アコムに問い合わせると、「合計額を振り込んでくれれば良いです」という回答でした。

アコムが保証会社になっている時は注意

アコムは三菱UFJ銀行グループなので、三菱UFJ銀行のカードローンであるバンクイックの保証会社になっていることが多いです。この点、保証会社がどこかを知らないで借りている人も多いので注意が必要です。

注意すべきなのはアコムとバンクイックの両方から借りている場合 三菱UFJ銀行の債務者の口座が凍結

なぜアコムの任意整理で三菱UFJ銀行の口座が凍結されるのか

この理由は「保証会社が債務整理をされた場合、銀行口座を凍結して、口座残高から返済を受けて良い」という決まりがある

ただし、アコムが保証会社になっているローンを同時に借りていなければ、このようなことは起こりませんので安心してください。

任意整理について、より詳しい情報が知りたい場合は任意整理のページ へ

7月

30

2025

間違えやすい保険の財産価値

積立型の保険契約は、自己破産や個人再生を行う時に財産価値として計上するかどうかが大きな問題になることが多いです。理由は自己破産の場合は同時廃止 支払額がいくらになるか

※自己破産の同時廃止とは短期間で費用が安い手続のことです

保険については、名義人が誰かを把握していないことがある

保険は、契約者(名義人)と保険料を支払っている人が異なっていることが割と多いのが特徴です。しかも、異なっていることに契約者が気付いていない場合もあります。これは非常に大きな問題になることがあるので注意が必要です。

トラブルになりやすいケース

典型的なケースが、親が保険料を支払っていて子が契約者になっている場合です。子が借金の相談に来た時に、保険の契約者を聞いても「知らない」とか、「親が払ってるから恐らく親でしょう」とか答えることがあります。

しかし、保険の契約書を確認すると子が契約者になっていることが発覚することがあり、これは珍しいことではありません。

保険は契約者の財産とみなされる

このようなケースでは、保険の積立金は『契約者 』の財産とみなされます。 解約返戻金 例え解約していなくても、破産や再生を申し立てる時点で解約したとしたら、戻ってくる予定の金額が財産とされます。

保険の継続年数が長いと予想以上に高額になっていることがある

親が払っているので全く意識していなくて、解約返戻金証明書を見たら、とんでもない高額になっていて驚いたというケースがあるのです。長期間払っていると結構な金額になっていても、おかしくありません。そして問題は自己破産や個人再生をする場合は、これが債務者本人の財産だとみなされることです。

自己破産の場合は管財事件になる

自己破産の場合は通常、債務者の財産が40万円を超えると管財事件になります。

個人再生の場合は清算価値に加算されて支払額に影響する

個人再生の場合はもう少し複雑で、債務者の財産のことを清算価値

例えば、債務総額が600万円で清算価値が150万円だった場合、債務総額の5分の1は120万円で、清算価値は100万円と120万円のどちらよりも多いので、支払額は清算価値である150万円になるというわけです。

保険の解約返戻金が高額だと個人再生ができないこともある

このように保険の解約返戻金は清算価値に影響を与え、清算価値は支払額に影響を与えます。

個人再生について、より詳しい情報が知りたい場合は、以下をクリック

↓

https://www.hashiho.com/debt/kojinsaisei/