1月 30 2018

実家売却信託の税金のメリット (家族信託(民事信託)27)

高齢の両親がそろって施設へ入所する可能性って、ありませんか?

成年後見をお引き受けしたとき、このような例が何件かありました。

両親の近くに住む子どもはいません。

皆、仕事の関係や、転勤等で遠く離れています。

子ども世帯の家計は、苦しいとまではいかないまでも、両親を良質な施設に入居させたり、その後の費用の全てを面倒みることは、難しい状況です。

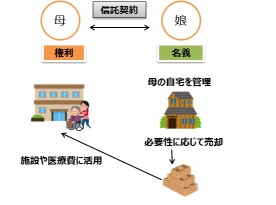

そんなとき、実家売却信託が役に立つという話を家族信託25で紹介しました。

実家売却信託について

実はこの実家売却信託ですが、税制上のメリットもあります。

今回は税制上のメリットに絞って詳しく説明しましょう。

例えば以下の事例で考えてみます。

父は母と一緒に数年後に高齢者施設に転居の予定です。

父も母も、子どもたちも、実家は誰も住まなくなるので売却したいと考えています。

父も母も最近、体も頭も衰えてきていて、売却までに認知症を発症する可能性があります。

子どもたちは、そのことをとても気にかけています。

認知症になった後では、成年後見人をつけない限り、売却することが不可能になりますし、入居する施設も自由に選べない可能性もあるからです。

父母も子どもたちも、家の売却代金を、長男に譲り、施設入居やその後の資金に充てたいと考えています。

ただ、売却代金にかかる税金のことは心配しています。

実家の価値は

固定資産評価額 土地1,000万円 家屋300万円

売却代金2,000万円 取得費は不明

です。

この条件で、実家を長男に贈与した場合と、信託にした場合とで税金の比較をしてみましょう。

相続時精算課税制度を利用した場合

登録免許税26万円(評価額の2%)

不動産取得税24万円(評価額の3%・土地は1.5%)(特例措置)

贈与の後の売却による譲渡益課税は約380万円(売却代金の20%弱)

(長男のマイホームではないので、自宅を売ったときに比べて高額になる)

合計430万円程度

登録免許税42,000円(評価額の土地0.3%・家屋0.4%)

不動産取得税は0円(権利が移転していないから)

譲渡益課税は0円(父のマイホームを売ったのと同じなので)

合計42,000円程度

比較してみると、相当大きな金額ではないでしょうか。

家族信託で信託契約を結んだ場合、名義のみが長男に移り、長男の裁量で売却が可能です。

税制上のメリットとしては、かかる税金は登録免許税のみで、不動産取得税は課税されず贈与税もかかりません。

権利が移転していない、つまり、取得しているとはいえないからです。

さらに居住用不動産を譲渡した際の3,000万円特別控除の特例を使うことが出来るため、トータルの節税効果はかなり大きくなります。

無事、売却が完了したら、売却代金の帰属先を信託契約で長男に指定しておきます。

すると現金の贈与になりますので不動産取得税や譲渡益課税はかかりません。

単純に贈与税の問題だけになりますので、相続時精算課税を使うことで贈与税もかからなくなる可能性が高いです。

長男に全てを任せてしまうことが心配な他の兄弟姉妹も出てくるでしょう。

そういうときは、信託監督人をつけて、契約で決めた期間ごとに、資金の現状を報告するように契約で定めておけば、安心です。

このように条件によっては税制上の大きなメリットがあるので、同様の不安を抱えている人や、興味がある人は、信託に詳しい専門家に相談してみて下さい。